O que é Leasing na contabilidade? Como Funciona, Tipos e Vantagens

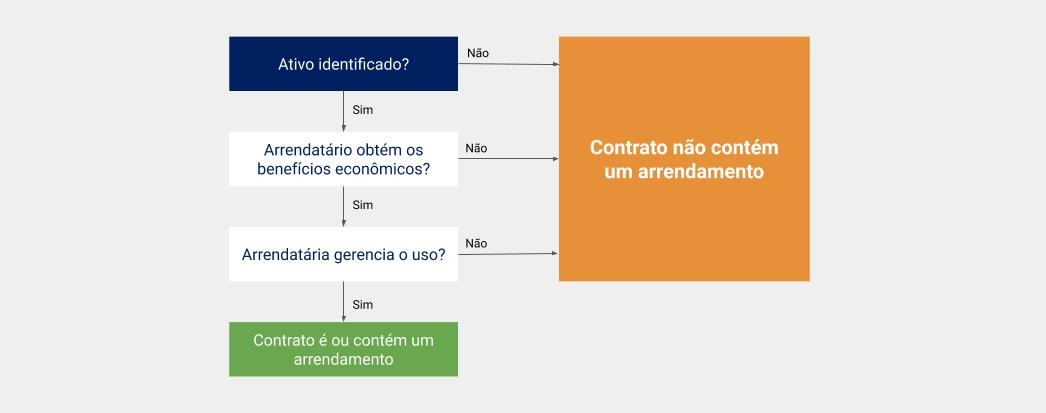

Você sabe o que é leasing na Contabilidade? É um processo pelo qual uma pessoa ou uma organização podem alcançar o uso de alguns ativos fixos pelos quais deve arcar uma sequência de pagamentos dedutíveis de impostos, periódicos e contratuais.

É um contrato entre o financiador (locador) e o usuário final (locatário) para a aquisição e uso de um ativo e/ou solução e (se incluído) quaisquer custos associados, como manutenção em troca de pagamento durante um período acordado.

Ou seja, o arrendamento mercantil é uma forma de atividade financeira associada à transferência de bens de capital para uso temporário por tempo determinado, mediante pagamento.

Neste artigo, falaremos de forma detalhada como funciona todo o processo. Confira!

O que é leasing na contabilidade?

É definido como um documento contratual que estabelece o prazo em que uma parte (possuidora de um ativo) aprova o aluguel de um bem (ativo imobilizado) da outra (o arrendador).

Um arrendamento garante ao arrendatário o uso de um ativo e promete pagamentos regulares do arrendador (o proprietário do bem) por um período de tempo acordado.

A menos que haja renovação do contrato ou venda de ativo ao locatário; tanto o proprietário quanto o locatário devem respeitar os termos do contrato para que o arrendamento permaneça válido.

COMO FUNCIONA O LEASING NA CONTABILIDADE?

Para entender como o leasing funciona, devemos conhecer as figuras que fazem parte dessa operação primeiro. São elas:

- Arrendador: banco ou sociedade de arrendamento mercantil.

- Arrendatário: cliente ou locatário.

O Leasing é uma espécie de aluguel de bens móveis ou imóveis. O locatário, ou seja, a empresa ou o consumidor, pode usufruir dos bens durante um período determinado pagando uma taxa mensal que é fixa e menor que a de um financiamento.

Ao final do período, o arrendatário pode devolver o bem ao locatário ou adquiri-lo, caso exista essa opção de compra no contrato de arrendamento celebrado..

Uma das principais vantagens do Leasing é que ele não compromete o limite de crédito do locatário. Isso significa que a empresa ou o consumidor pode financiar mais bens por meio do Leasing, sem prejudicar seu limite de crédito. Além disso, o Leasing também oferece isenção de impostos, o que possibilita economia no pagamento de impostos.

Outra vantagem é a possibilidade de atualizar os bens locados com novas tecnologias, isso significa que a empresa pode locar um bem moderno, sem ter que arcar com altos custos para comprá-lo.

O Leasing também não exige a entrada de um valor significativo, como acontece no financiamento. Dessa forma, é possível aproveitar todos os benefícios do Leasing sem precisar desembolsar grandes quantias de uma vez.

Quais são os tipos de leasing?

Vamos destacar quatro tipos que existem no mercado e para que você possa escolher a melhor forma do processo.

Leasing financeiro

Este aluguel é por um período básico durante o qual o contrato não pode ser cancelado. A duração desse prazo básico depende da vida econômica do ativo e geralmente é menor do que a vida esperada do ativo.

Esse acordo permite que o locatário use o ativo após o vencimento do período básico ou, alternativamente, o locatário pode comprar o ativo a um preço negociado no término do arrendamento.

O empréstimo financeiro é comumente usado no caso de terrenos e edifícios e equipamentos muito caros. O locador geralmente é capaz de recuperar seu investimento no ativo durante o período do arrendamento.

Como se caracteriza o Leasing financeiro?

Leasing operacional

Nesse tipo de arrendamento, o arrendatário adquire o direito de usar o bem por um curto período, por exemplo, uma semana ou um mês. O aluguel pode ser renovado após o término do período.

Esse arranjo é adotado no caso de ativos que estão sujeitos a rápidos avanços tecnológicos, por exemplo, computadores. O arrendamento operacional é relativamente mais caro.

Leasing back

É um acordo em que o proprietário do ativo pode vendê-lo à empresa de arrendamento mercantil e alugá-lo de volta. Tal arranjo é adotado quando a empresa enfrenta escassez de fundos. A empresa pode superar o problema de liquidez e, ao mesmo tempo, reter o uso do ativo.

Leasing alavancado

Sob este acordo, o locador toma emprestado fundos do credor e fornece uma parte do dinheiro para adquirir o ativo. O locador atende a dívida com os aluguéis. Dessa forma, há terceiro (credor) além do locador e do locatário.

Assim, o credor é geralmente uma instituição financeira ou banco comercial. O leasing de alavancagem é usado no caso de ativos muito grandes, como um navio ou avião.

LEASING DE VEÍCULO

É uma opção de financiamento que tem crescido no Brasil por permitir ao comprador adquirir um carro ou moto sem a necessidade de um grande aporte de capital.

No leasing de veículo o comprador paga uma parcela mensal, que inclui o valor do veículo, juros e os impostos devidos. O comprador não precisa realizar um pagamento à vista, como é o caso de um financiamento bancário, e também não precisa pagar uma entrada. Assim, a parcela mensal do leasing é mais acessível para quem não tem uma grande quantia de dinheiro para investir.

Quais são as vantagens do Leasing na contabilidade?

Antes de você tomar uma decisão sobre utilizar ou não o leasing, conheça as vantagens e desvantagens do mesmo!

1. Liquidez

O locatário pode usar o ativo para ganhar sem investir dinheiro no ativo. Ele pode empregar seus fundos para necessidades de capital de giro.

2. Conveniência

O leasing é o método mais fácil de financiar ativos fixos. Nenhuma hipoteca ou hipoteca é necessária. As restrições de empréstimos de longo prazo com instituições financeiras são evitadas.

As formalidades envolvidas no arrendamento mercantil são muito menores do que no caso de empréstimos junto a instituições financeiras.

3. Economia de tempo

O ativo está disponível para uso imediato, sem perda de tempo na solicitação do empréstimo, sem necessidade de aprovação e sanção, etc. Os aluguéis podem ser combinados com os fluxos de caixa do locatário.

4. Sem risco de obsolescência

O risco de o ativo se tornar obsoleto devido aos avanços tecnológicos é suportado pelo locador.

5. Economia de custos

Os aluguéis são dedutíveis do lucro tributável. O locatário tem menor obrigação em caso de falência do que sob dívida de financiamento.

6. Flexibilidade

O acordo de leasing é mais flexível. O cronograma de aluguel pode ser ajustado para acomodar necessidades e problemas genuínos do locatário.

E quais as desvantagens do Leasing?

1. Apenas direito de uso

O locatário obtém apenas o direito de uso do ativo. Em caso de liquidação da empresa de arrendamento mercantil, o bem pode ser retomado ao arrendatário, interrompendo suas operações.

2. Restrições sobre alterações e benfeitorias

O locatário não pode fazer alterações ou benfeitorias no bem sem a aprovação prévia do locador. O locador também pode impor algumas restrições ao locatário.

3. Pagamento regular

O locatário deve pagar regularmente ao locador as rendas da locação.

Qual a diferença entre leasing e financiamento?

As duas opções principais para comprar um carro novo, exceto uma compra em dinheiro, são o leasing e o financiamento. Em ambos os casos, você entra em um estacionamento, concorda em fazer pagamentos mensais e sai dirigindo.

No entanto, os detalhes dos dois sistemas podem ser bastante diferentes. Dependendo da sua situação financeira e do seu objetivo em comprar um carro novo, um pode ser mais adequado para você do que o outro.

Para tornar as coisas mais fáceis, considere o arrendamento semelhante ao aluguel de um apartamento. Você está pagando uma quantia fixa de dinheiro por um determinado período de tempo.

Muitas vezes, o leasing é mais barato mensalmente do que a compra de um carro. Além disso, você não precisa fazer um empréstimo automotivo para arrendar.

No entanto, o leasing também vem com parâmetros de milhagem. Você também deve manter o carro alugado em boas condições. Por isso, o leasing pode não ser uma ótima opção para quem dirige muito por longas distâncias.

O financiamento é um processo direto e, muitas vezes, a opção preferida dos motoristas. Mas também pode ser mais caro. Isso ocorre porque o preço mensal é derivado do empréstimo automotivo. Especificamente, ele é derivado do tamanho e da duração do seu empréstimo, juntamente com a sua entrada.

No entanto, possuir um veículo garante que você não precise se preocupar em aderir aos parâmetros de leasing. Além disso, depois de pagar o empréstimo, o carro é oficialmente seu.

QUAL É A TAXA DE JUROS DO LEASING?

A taxa de juros do leasing é o que você paga em um contrato. O leasing é uma forma popular de obter equipamentos e veículos para uso comercial ou pessoal, sendo uma forma conveniente de financiar bens de capital de longo prazo e oferece vantagens significativas para as empresas.

A taxa normalmente é determinada pelo credor, com base na situação financeira do tomador. Quanto maior o risco de crédito, maior a taxa de juros, podendo variar de acordo com o tipo de equipamento ou veículo que você está alugando.

Ao contrário do empréstimo bancário, a taxa de juros é geralmente fixa. Isso significa que você não precisa se preocupar com as variáveis que podem afetar sua capacidade de pagamento. Como o leasing tem uma duração mais curta, seu pagamento mensal também será menor.

Se você está considerando fazer um contrato de leasing, certifique-se de procurar as melhores taxas disponíveis. A maioria dos credores oferecerá descontos para contratos de longo prazo ou para os clientes que têm um histórico de bom crédito.

Além disso, vale lembrar de ler cuidadosamente todas as cláusulas do contrato para ter certeza de que você compreende todos os termos.

Conte conosco para mais esclarecimentos sobre Leasing

Agora que você já sabe o que é leasing, basta tomar sua melhor decisão – diante da sua situação financeira. Na maior parte do tempo, é mais viável buscar pelo leasing devido a facilidade e escassez na economia pessoal ou da empresa.

Gostou do nosso artigo? Então, acompanhe nosso blog para mais dicas!